本文

定額減税および定額減税しきれないと見込まれる方への給付金(調整給付金)の実施について

令和6年度分の町県民税において定額減税が実施されます

令和6年度税制改正において、物価高に賃金上昇が追い付いていない現状を踏まえて国民の負担を緩和するための一時的な処置として、令和6年度分の個人住民税において定額減税が実施されることとなりました。

定額減税の対象となる方

減税額

本人、配偶者を含む扶養親族1人につき1万円が令和6年度の町県民税の所得割から減額されます。

計算例

控除対象配偶者と扶養親族2名の場合

定額減税額=1万円×(本人 1+控除対象配偶者 1+扶養親族 2)=4万円

※定額減税の対象者となる方は、国内に住所を有する方に限ります。

※同一生計配偶者及び扶養親族の判定は、原則、前年12月31日の現況によります。

※控除対象配偶者以外の同一生計配偶者の方がいる場合は、令和7年度分の個人住民税において1万円の定額減税が行われます。

徴収方法

(1)給与特別徴収(納付の方法が給与天引きの方)

6月分は徴収されず、定額減税後の税額を7月から令和7年5月分の11カ月で均されます。

※定額減税の対象外となる納税義務者は、従来どおり6月分から徴収します。

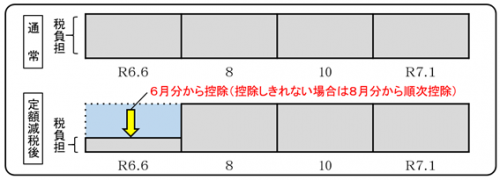

(2)普通徴収(納付の方法が納付書や口座振替の方)

定額減税前の税額をもとに算出した第1期分(6月分)の税額から減税し、第1期から減額しきれない場合は、第2期分(8月分)以降の税額から、順次減税します。

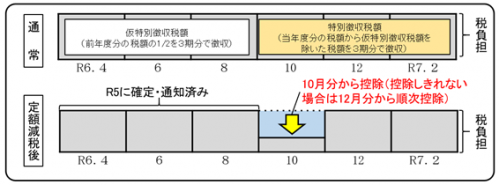

(3)年金特別徴収(納付の方法が年金の方)

定額減税前の税額をもとに算出した10月分の特別徴収額から減税し、控除しきれない場合は、12月以降の特別徴収税額から、順次減額します。

※令和6年度から新たに年金特別徴収が始まる場合は、第1期分(6月分)および第2期分(8月分)は普通徴収の方法による減額を実施し、減税しきれない場合は、10月以降の特別徴収税額から、順次減税します。

定額減税しきれないと見込まれる方への給付金(調整給付金)が実施されます

令和6年分所得税及び令和6年度個人住民税所得割の定額減税が行われます。その際、定額減税しきれないと見込まれる方に対し、当該上回る額の合算額を基礎として1万円単位で切り上げて算定した額を給付します。

給付の対象となる方

以下の要件([1]、[2])を2つとも満たす方が対象です。

[1] 令和6年所得税が課税される方、または令和6年度住民税所得割が課税されている方

[2] 定額減税により減税しきれないと見込まれる方

※ただし、令和5年分所得税に係る合計所得金額が1.805万円を超える方及び令和6年度分個人住民税所得割額に係る合計所得金額が1.805万円を超える方は除きます。

給付額

所得税分控除不足額

所得税の定額減税可能額は、3万円×(本人+扶養人数)で算定します。

定額減税可能額-令和6年分推計所得税額=所得税分控除不足額 ・・・Ⅰ

住民税分控除不足額

住民税の定額減税可能額は、1万円×(本人+扶養人数)で算定します。

定額減税可能額-令和6年度分住民税所得割額=住民税分控除不足額 ・・・Ⅱ

調整給付額 = Ⅰ + Ⅱ (1万円単位で切り上げ)

手続き

給付対象者には、令和6年8月22日(木)に「確認書」を郵送しました。

ご確認いただき、必要事項を記載、必要書類添付の上、提出してください。

提出期限は、令和6年10月31日(木)(※当日消印有効)です。

その他

所得税(国税)の定額減税の詳細は、国税庁ホームページ「定額減税特設サイト<外部リンク>」をご参照ください。

注意事項

「定額減税しきれないと見込まれる方への給付金(調整給付金)」を装った「振り込め詐欺」や「個人情報の詐取」にご注意ください。

詳細は、国税庁ホームページ「定額減税詐欺リーフレット<外部リンク>」をご参照ください。